Cobrança Recorrente

Churn Rate: aprenda a diminuir a sua taxa de cancelamento!

O que é churn rate e como identificar?

Neste artigo iremos falar um pouco mais sobre o Churn Rate e discutir algumas ações que podem te ajudar a reduzir essa métrica. Contribuindo para o desenvolvimento do seu negócio e melhora das ações comerciais. Não deixe de conferir os próximos parágrafos!

Para isso é necessário fazer uma conta bastante simples. Veja só: divida a quantidade de cancelamentos que teve no período pelo total de clientes que você tinha no último dia do período anterior. Deixa eu explicar um pouco melhor: se no dia 31 de outubro a sua base de clientes estava em 400 pessoas e em novembro 100 consumidores deixaram o seu serviço o seu Churn Rate vai ser a divisão de 100 por 400, que dá 0,25, ou 25%. Eis aí a sua taxa de cancelamento. Agora, se o número for alto, como no exemplo acima, é porque alguma coisa está errada. Você pode até estar aumentando o número de clientes, mas ainda assim muitos acabam deixando de consumir em sua empresa. Ou seja, o seu produto ou serviço não está conseguindo manter os seus consumidores. E isso, meu amigo, pode trazer sérios problemas para a sua empresa lá na frente, afinal pode acabar não conseguindo manter uma base sólida de compradores, o que irá dificultar na manutenção do negócio.

Mas saber apenas a taxa de cancelamento e monitorar esse índice em nada adiantará. É preciso que o empresário compreenda o porquê está perdendo tantos clientes e faça um planejamento para que possa reduzir esse índice e possa promover um crescimento maior da empresa. É importante lembrar sempre que é mais barato manter uma base fiel de clientes do que sair a procura de novos compradores, pois exigirá investimento e tempo nesse processo.

Veja a seguir algumas ações voltadas para a redução do Churn Rate:

Agora, se o número for alto, como no exemplo acima, é porque alguma coisa está errada. Você pode até estar aumentando o número de clientes, mas ainda assim muitos acabam deixando de consumir em sua empresa. Ou seja, o seu produto ou serviço não está conseguindo manter os seus consumidores. E isso, meu amigo, pode trazer sérios problemas para a sua empresa lá na frente, afinal pode acabar não conseguindo manter uma base sólida de compradores, o que irá dificultar na manutenção do negócio.

Mas saber apenas a taxa de cancelamento e monitorar esse índice em nada adiantará. É preciso que o empresário compreenda o porquê está perdendo tantos clientes e faça um planejamento para que possa reduzir esse índice e possa promover um crescimento maior da empresa. É importante lembrar sempre que é mais barato manter uma base fiel de clientes do que sair a procura de novos compradores, pois exigirá investimento e tempo nesse processo.

Veja a seguir algumas ações voltadas para a redução do Churn Rate:

1. Tenha um padrão de qualidade para os seus produtos

Antes de qualquer coisa o que um cliente busca é qualidade. Não adianta oferecer um bom preço se o produto não irá satisfazer as necessidades de um comprador. Investir na qualidade das mercadorias ou serviços não é apenas um atrativo para novas pessoas na sua loja, mas também para que elas continuem retornando e, claro, comprando. Mas estabelecer um padrão de qualidade é apenas o início desse processo. Nenhum negócio pode se limitar a manter eternamente um mesmo patamar de atendimento. É necessário desenvolver os produtos e serviços de modo a acompanhar sempre as necessidades e os desejos dos consumidores. E isso, ainda, causará a impressão de uma empresa em constante atualização e crescimento. E quem não quer continuar consumindo em um lugar assim?2. Fortaleça sempre o atendimento e relacionamento com os clientes

Proporcionar uma excelente experiência de compra para o seu cliente aumenta consideravelmente as chances de ele querer voltar e consumir mais. Esse atendimento de primeira classe contribui para o aumento das chances de um comprador desconsiderar outras opções no mercado, afinal ele está diante do que precisa e tendo uma experiência única na compra. A primeira impressão é a que fica – então que essa primeira impressão seja positiva. Mas não caia no erro de oferecer essa experiência de compra apenas na primeira vez. Certamente o seu cliente retornará com expectativa de um grande atendimento e se isso não ocorrer é bastante provável que ele vá para a sua lista de Churn Rate. Treine a sua equipe para que isso não ocorra e saiba alinhar as expectativas dos seus clientes com aquilo que você pode oferecer.3. Não se esqueça dos clientes fiéis

Se por um lado é importante entender os motivos que levam as pessoas a deixarem de consumir, também é fundamental compreender as razões que levam um cliente a retornar ao seu estabelecimento. Se as pessoas param de comprar é porque tem algo errado, mas se tem pessoas que continuam comprando é porque tem alguma coisa que funciona. Com as informações certas é possível desenvolver produtos e serviços diferenciados. Essa harmonia irá contribuir para que mais clientes sejam fidelizados e, com isso, a sua empresa reduza as taxas de cancelamento. E isso tem impacto importante para uma companhia, pois fortalece a base de clientes, desenvolve os produtos e serviços, aumenta os lucros e promove o desenvolvimento do negócio. É como disse no início deste artigo: informação é fundamental para aqueles que buscam o sucesso em seus empreendimentos.4. Mantenha um canal de diálogo com seus clientes

A melhor forma de obter informações sobre os desejos, necessidades e expectativas de seus compradores é perguntando a eles. Somente o cliente poderá dizer às razões que o levaram a não procurar mais a sua empresa e é apenas um comprador que poderá te contar o porque ele retorna ao seu estabelecimento. Para conseguir entender os consumidores é preciso ouvi-los. Manter um canal de comunicação aberto permite identificar quais pessoas podem se tornar um Churn Rate e quais motivos influenciam nisso, assim como é possível saber quais os pontos fortes dos seus produtos e serviços, além de como anda as suas estratégias de venda. Gostou das informações que trouxemos para você? Então assine a nossa newsletter e receba mais artigos com informações relevantes para o seu negócio!

Cobrança Recorrente

Cobranças recorrentes pelo Pix? Entenda como funcionará!

Mais de 35 milhões de pessoas já estão experimentando o Pix em seus pagamentos. De acordo com o Banco Central, já na primeira semana, o sistema movimentou quase 10 BILHÕES de reais no país. São cifras impressionantes para um novo meio de pagamento!

Mas, por enquanto, o maior uso do Pix está concentrado em transferências de valores entre pessoas físicas, e em transações menores que R$1.000 (o ticket médio do Pix está em cerca de R$760).

Uma das explicações para isso é que, hoje, é preciso ter saldo em conta para fazer um Pix. Ou seja, ainda não é possível pagar algo a prazo ou a crédito com esse recurso.

Portanto, para ganhar protagonismo em transações comerciais maiores, o Pix ainda precisa passar por uma longa agenda evolutiva, prevista para 2021.

Assim, ele ganhará novas modalidades, entre elas, o parcelamento, o crédito e a automação, que favorecerá também as cobranças recorrentes.

Entenda a seguir mais sobre essas novidades previstas para o Pix no próximo ano. E como, possivelmente, será o funcionamento da cobrança recorrente pelo Pix!

Pix Garantido

O Pix Garantido está previsto para o primeiro semestre de 2021. O BC informou que essa modalidade incluirá o Crédito.

“Nada mais é do que fazer um Pix irrevogável, que tem de vir embutido um produto de crédito, como por exemplo no cartão”, disse o diretor de Organização do Sistema Financeiro e Resolução, João Manoel de Mello.

Portanto, o Pix Garantido será uma espécie de transação irrevogável, como os parcelamentos feitos no cartão de crédito, que são garantidos pelo banco emissor.

Cobrança Recorrente pelo Pix

Futuramente, pelas plataformas de pagamentos, como a Vindi, será possível para as empresas a automação da cobrança recorrente pelo Pix.

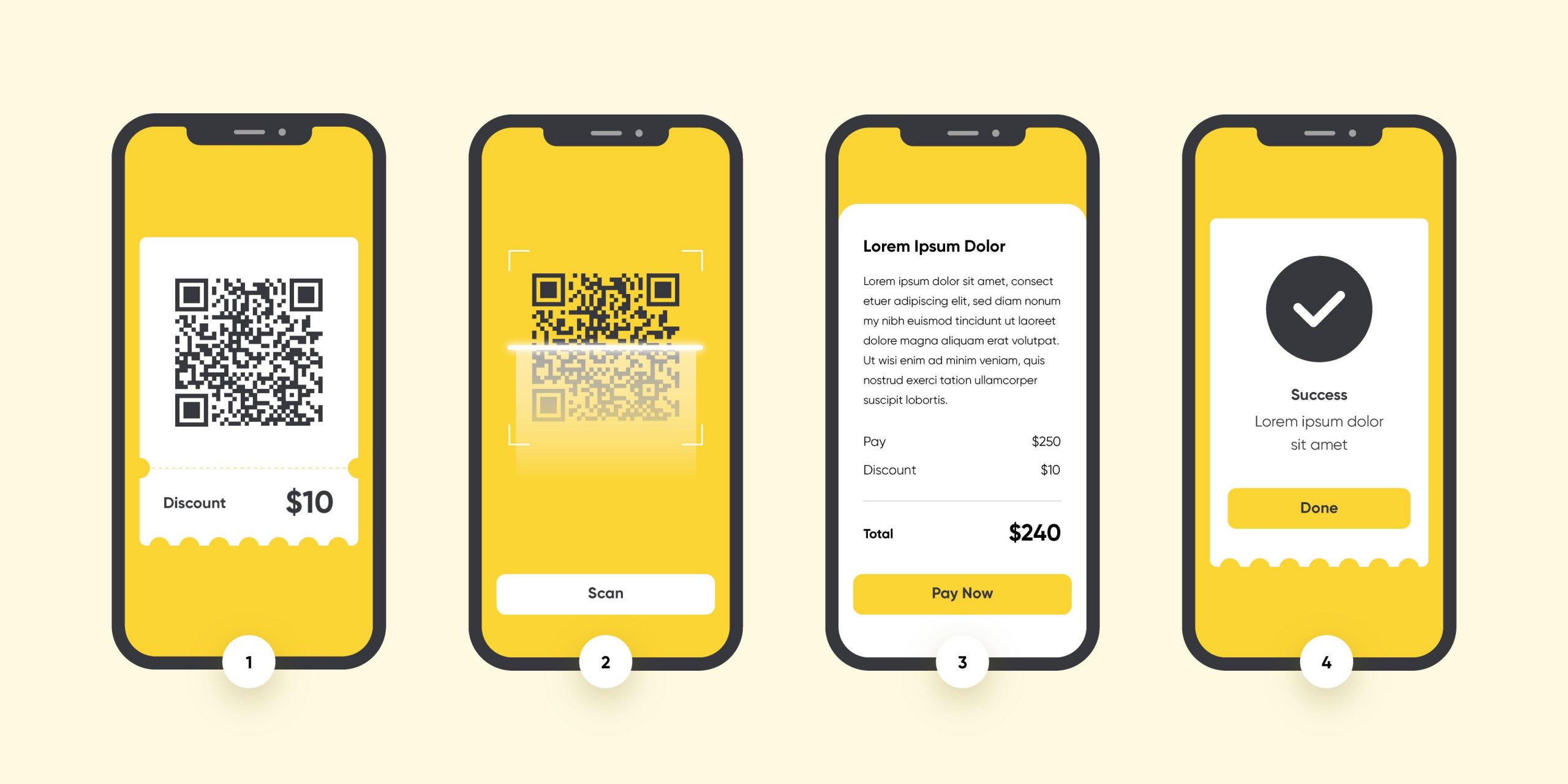

Na prática, a previsão é que o pagador receberá QR Codes Pix de forma automática, por canais digitais, para realizar seus pagamentos mensalmente ou na frequência determinada na contratação do produto/ serviço. Isso é similar a como funciona a cobrança recorrente por boletos, hoje em dia.

Dessa forma, a plataforma emitirá os QR Codes de acordo com o valor de cobrança e periodicidade configuradas pelo usuário, além de possibilidade de descontos ou multas, e enviará para o contato cadastrado do cliente.

O cliente fará o pagamento desse código em seu aplicativo de instituição financeira participante do Pix.

Enquanto a automação do Pix não está disponível no mercado, uma forma de realizar cobranças recorrentes usando esse meio de pagamento é emitindo manualmente os QR Codes Pix pela conta bancária da empresa. Depois, deve enviá-los, por e-mail ou aplicativo de mensagens, aos respectivos pagadores a cada cobrança.

Vantagens de usar o Pix em negócios recorrentes

Segundo o BC, o Pix promete aumentar a velocidade dos pagamentos e das transferências; tem o potencial de alavancar a competitividade e a eficiência do mercado; e deve baixar o custo das transações, uma vez que é praticamente 100% gratuito para pessoas físicas (com algumas exceções) e deve ter tarifas menores para empresas.

Por exemplo, muitos negócios recorrentes dependem da confirmação do pagamento para despachar produtos, como os clubes de assinaturas. Com o imediatismo do Pix, a logística será mais ágil e eficiente, sem ter que esperar o tempo de compensação de um boleto bancário.

Além disso, para produtos digitais por assinatura, a lógica é a mesma: o pagamento instantâneo pode liberar rapidamente o acesso do usuário ao ambiente do assinante.

Dessa forma, o giro de vendas tende a se tornar maior, trazendo maior lucratividade para os negócios. Isso porque também as taxas do Pix para empresas estarão abaixo dos valores taxados nas transações por cartão ou boleto.

Em breve, essa novidade chegará na Vindi! Faça uma demonstração gratuita e conheça a melhor plataforma de recorrência do mercado:

Capa: Technology vector created by freepik – www.freepik.com

Cobrança Recorrente

Recorrência na Uber: lançamento de assinatura para delivery

No último dia 11 de agosto, a Uber lançou no Brasil uma nova funcionalidade em sua plataforma, voltada principalmente aos usuários do Uber Eats: uma assinatura de R$24,99, chamada Uber Pass, que garante delivery grátis em todos os pedidos acima de R$30,00.

Além desse benefício, os assinantes terão 10% de desconto em viagens no UberX (a categoria mais em conta do app de viagens), válido para qualquer cidade brasileira.

A Uber inclui no pacote de vantagens da assinatura o atendimento preferencial nos seus canais de suporte e também o direito a entregas grátis nas compras acima de R$100,00 realizadas no supermercado Cornershop (adquirido recentemente pela Uber).

As vantagens do Uber Pass são interessantes para aqueles que usam bastante o serviço de entrega do aplicativo.

Para atrair os potenciais assinantes, é possível usar um mês grátis de assinatura até 30 dias após o seu lançamento, ou seja, até 10 de setembro de 2020. O trial pode ser destravado no próprio app da Uber.

Assinaturas como tendência

A iniciativa em oferecer esse plano de assinaturas faz parte da tendência atual, em que a procura por apps de entrega e de transporte privado aumentaram na pandemia. A oferta de vantagens no app tem relação com a expectativa de retomada econômica no Brasil, ajudando tanto usuários quanto motoristas e entregadores.

Veja outros apps de delivery de comida que também já oferecem planos de assinaturas:

- Rappi Prime: assinatura do Rappi no valor de R$ 29,90 ao mês ou R$ 299 ao ano, que garante entrega grátis para pedidos acima de R$30, e descontos em alguns tipos de produtos;

- IFood Loop Club: assinaturas de planos de refeições do IFood. No valor de R$ 74,99, dá direito a cinco almoços para serem pedidos em até sete dias corridos. Ou por R$ 163,99 oferece 12 almoços, que podem ser pedidos em até 30 dias. O app já testou também um serviço de assinaturas (R$19,90) para isenção da taxa de entrega, mas foi descontinuado no Brasil (fica ativo até outubro apenas para quem já é assinante).

A Uber promete estudar mais possibilidades de planos futuramente. Cada vez mais apps estão aderindo aos benefícios ocasionados pela recorrência.

Conheça mais sobre como escolher o melhor sistema de cobrança recorrente para o seu negócio.

Artigos

Régua de Cobrança: o que é e como montar?

Ter uma régua de cobrança é indispensável para te ajudar a reduzir as taxas de inadimplência do seu negócio e automatizar esse processo com menos fricção com seus clientes.

Além disso, essa ferramenta de Gestão Financeira separa as etapas necessárias, para que seu time financeiro consiga cobrar com mais efetividade!

Portanto, neste artigo você saberá melhor o que significa régua de cobrança, se a sua empresa precisa e como montar uma para o seu negócio!

O que é régua de cobrança

Uma régua de cobrança é definida pelas etapas de contato com clientes inadimplentes ou que estão perto de ficarem inadimplentes com a sua empresa.

Além disso, também é possível começar uma régua de cobrança em momentos anteriores a esses, como se fosse um lembrete de pagamento.

No entanto, é essencial que a comunicação e o tom de voz, neste caso, precisam de muita atenção, já que não pode passar a ideia de cobrança.

Uma régua de cobrança te ajuda a ter mais controle da sua gestão de pagamentos, além de aumentar a visibilidade da sua receita nos meses seguintes.

Quando você sabe quais faturas estão abertas, próximas do vencimento e inadimplentes, é muito mais fácil tomar uma decisão ou pensar em uma estratégia.

Por isso, se até hoje você só cobrava seus clientes com uma ligação depois que via sua conta no vermelho, é hora de melhorar esse processo de cobrança!

Quais empresas precisam usar uma régua de cobrança

Em primeiro lugar, precisamos destacar que qualquer empresa sofre com a inadimplência e, portanto, toda empresa precisa ter uma régua de cobrança alinhada com o modelo de negócio.

Além disso, também temos as empresas que dependem de uma maior previsibilidade de receita, que são as recorrentes.

Dessa forma, se você tem um clube de assinaturas, um SaaS ou qualquer negócio digital que faça cobranças recorrentes, ter uma régua de cobrança é indispensável.

Como montar uma régua de cobrança

Agora que já falamos da importância da régua de cobrança para o seu negócio, existem algumas dicas essenciais para montar um processo mais eficiente:

Mapeie as formas de pagamento oferecidas

Se você oferece várias formas de pagamento na sua empresa, será preciso criar uma régua de cobrança para cada modalidade.

Isso porque a comunicação para clientes que pagam com cartão de crédito precisa ser diferente da comunicação para quem escolhe o boleto bancário.

No primeiro caso, provavelmente você terá que adicionar mensagens de erro no cadastro do cartão e nos dados do cliente, por exemplo.

Por isso, esse mapeamento é o primeiro passo para que você consiga administrar os contatos, as respostas e os pagamentos efetuados.

Escolha os canais de cobrança

Depois de mapear as formas de pagamento, é muito importante entender o seu Perfil de Cliente Ideal (ICP) para escolher os canais de cobrança corretos.

Seus clientes abrem e-mails? Ou preferem receber SMS? Como vocês costumam se comunicar? Esses canais facilitam muito o recebimento da cobrança, já que um cliente pode alegar que não recebeu um e-mail com a fatura, por exemplo.

Defina os melhores momentos

Com canais e réguas de cobrança montadas, é hora de escolher os momentos para cobrar seu cliente.

Vamos usar o exemplo do boleto bancário. Neste caso, os melhores momentos para usar a régua de cobrança são:

- Enviar um e-mail assim que a venda for efetuada, com o boleto anexado e o vencimento na mensagem;

- Um lembrete de vencimento (que pode ser por SMS) um ou dois dias antes que o boleto vença;

- Enviar uma cobrança amigável caso o boleto não seja liquidado;

- Depois, um alerta de pagamento pendente com uma semana de atraso;

- Por último, uma notificação de atraso caso o boleto não seja pago.

Além disso, também precisamos destacar que os detalhes dessa régua de cobrança precisam estar alinhados com o seu modelo de negócio e com o contrato estabelecido com o cliente.

Se vocês negociaram a suspensão do serviço com uma semana de atraso do pagamento, ela precisa ser notificada com antecedência e entrar no fluxo da régua de cobrança, por exemplo.

Automatize seu processo de cobrança

Se você chegou até aqui, parece que é um grande desafio montar essa régua de cobrança, ainda mais se você oferece várias formas de pagamento aos seus clientes.

No entanto, é possível simplificar muito esse processo, com a ajuda de um parceiro especialista em Gestão Financeira do seu negócio!

Com uma plataforma de gestão de cobranças, você não precisa se preocupar com a emissão manual de boletos.

Além disso, é possível criar uma régua de cobrança totalmente automatizada, disparando os alertas aos seus clientes nas datas que você quiser.

E isso só é possível com uma plataforma completa e que consiga oferecer uma solução ideal para cuidar dessa fase tão sensível do seu negócio!

Portanto, se você gostou deste artigo sobre régua de cobrança e quer conhecer a plataforma da Vindi, que é a mais completa do mercado para a sua empresa, clique no banner abaixo e fale agora com um especialista!

-

Artigos9 anos ago

Artigos9 anos ago5 clubes de assinatura de cervejas que você precisa conhecer

-

Artigos6 anos ago

Artigos6 anos agoO que é subadquirente? Tudo sobre subadquirência!

-

Artigos10 anos ago

Artigos10 anos agoQuais são os serviços recorrentes mais utilizados no dia-a-dia?

-

Artigos7 anos ago

Artigos7 anos agoTodas empresas procuram a tão desejada receita recorrente!

-

Artigos6 anos ago

Artigos6 anos agoRecorrência: o que é e como funciona esse modelo?

-

Artigos10 anos ago

Artigos10 anos agoConheça os principais clubes de assinatura de café no país

-

Cobrança Recorrente9 anos ago

Cobrança Recorrente9 anos agoComo o Spotify combate inadimplência? Aprenda com regras simples.

-

Artigos10 anos ago

Artigos10 anos agoOs 14 clubes de assinatura que você precisa conhecer